Não haverá presentes de Natal antecipados do Banco da Inglaterra.

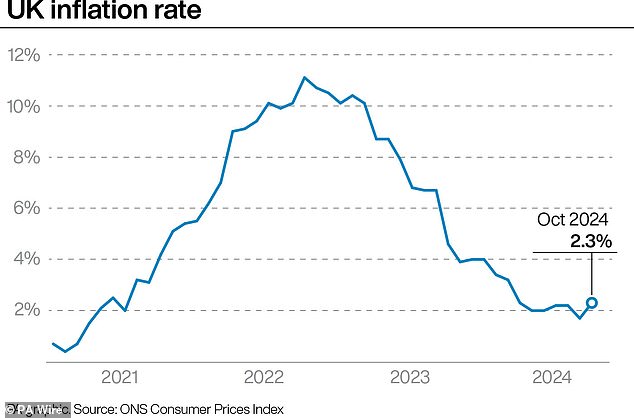

A inflação anunciada hoje – que subiu para 2,3 por cento em Outubro, contra 1,7 por cento em Setembro – frustrou as esperanças de outro corte nas taxas de juro este ano.

O custo de vida aumentou mais uma vez devido ao aumento nas contas de energia das famílias – com o limite de preço subindo para £ 1.717 por ano, ante £ 1.568 no início do mês passado.

Todos os lares do país estão atualmente a sentir os efeitos do calor dispendioso à medida que a explosão ártica assola a Grã-Bretanha.

Espera-se um novo aumento do limite de preços em Janeiro – aumentando ainda mais a pressão sobre as finanças das famílias e a inflação.

A inflação tem um impacto directo no custo dos empréstimos – e especialmente no custo das hipotecas para milhões de proprietários de casas e daqueles que procuram subir na carreira imobiliária.

A inflação subiu para 2,3% em Outubro, à medida que aumentavam os receios sobre o impacto das tensões orçamentais e comerciais globais.

A inflação, anunciada hoje, subiu para 2,3% em Outubro, face aos 1,7% em Setembro, frustrando as esperanças de outro corte nas taxas de juro por parte do Banco de Inglaterra (imagem de ficheiro).

Isto ocorre porque o Banco da Inglaterra geralmente aumenta as taxas de juros para controlar a inflação e reduz as taxas quando a inflação não é uma ameaça.

E as notícias de hoje não são uma leitura agradável para aqueles que esperam uma rodada de cortes rápidos nas taxas.

O aumento da inflação de 1,7 por cento para 2,3 por cento foi o maior aumento num único mês desde Outubro de 2022 – embora a inflação tenha sido de 11,1 por cento.

E o aumento de 2,3% nos preços há um ano era mais do que temido.

Isso significa que é pouco provável que o Banco de Inglaterra reduza as taxas de juro nos próximos meses.

Na verdade, o próximo passo poderá não ocorrer antes da primavera. Há algumas semanas esperava-se que houvesse cortes sucessivos nos próximos meses.

As taxas são determinadas pelo banco com base em quanto os credores cobram dos mutuários pelas hipotecas.

As taxas hipotecárias aumentaram à medida que o Banco aumentou as taxas de juro de um mínimo histórico de 0,1% em Dezembro de 2021 para 5,25% em Agosto de 2023, para reduzir a inflação de um pico de 11%.

As taxas permaneceram até agosto deste ano, depois que o banco as reduziu para 5%. Reduziu-os para 4,75% pela segunda vez este mês.

As depreciações são mais lentas do que muitos gostariam – o que significa que as taxas de hipoteca são mais altas.

Mas o impacto do aumento das contas de combustível na actual taxa de inflação está a preocupar o banco.

O orçamento da chanceler também é visto como uma ameaça à inflação – um aumento no salário mínimo e um aumento nas contribuições para a segurança social pagas pelos empregadores também poderiam levar a preços mais elevados para os empregos.

O Governador do Banco de Inglaterra, Andrew Bailey, alertou ontem que as medidas introduzidas por Rachel Reeves significavam que novos cortes nas taxas teriam de ser “graduais”.

Por outras palavras, os gastos do chanceler – pagos por impostos mais elevados e mais empréstimos – correm o risco de tornar as hipotecas mais caras do que seriam de outra forma.

Outro golpe para o “povo trabalhador” que ela prometeu ajudar.

Os acontecimentos globais também podem afectar os custos dos empréstimos no Reino Unido – desde a eleição de Donald Trump nos EUA até ao impacto nos preços da energia da guerra na Ucrânia e no Médio Oriente.

Mas embora um corte nas taxas para o Natal pareça agora improvável, as perspectivas para a inflação significam que as taxas de juro deverão cair novamente no próximo ano.

No entanto, o problema para muitas pessoas é que os cortes podem não ocorrer tão rapidamente quanto gostariam.